Crisis Económica Mundial: Las amenazas se multiplican

La elevada inflación en el mundo, las alzas en las tasas de interés de los bancos centrales y la desaceleración de la economía mundial están presionando fuertemente a las economías emergentes.

El último año ha sido complejo para la economía mundial. El incremento de la inflación, que partió en 2021, se aceleró por el alza de los precios de energía y alimentos provocados por la guerra en Ucrania. El aumento de los precios de bienes primarios se convirtió en una ayuda o una carga para las economías emergentes, según qué bienes exporta o importa cada país. Las economías desarrolladas, como las de Estados Unidos y Europa, debieron acelerar el proceso de normalización de sus políticas monetarias y fiscales para controlar las presiones inflacionarias. La consiguiente alza en las tasas de interés internacionales llevó a una salida de capitales y al incremento en el valor del dólar que amenazan con desandar el esfuerzo realizado por los bancos centrales de la región para controlar la inflación. A este contexto ya complicado se sumó la desaceleración de la economía china, segunda a nivel mundial, que se enfrentó a nuevos brotes de coronavirus y a una crisis inmobiliaria incipiente que provocó una fuerte desaceleración.

Oferta limitada. La guerra en Ucrania restringió la oferta global de alimentos y energía, ya que Rusia y Ucrania se cuentan entre los principales productores y exportadores de petróleo, gas, maíz, trigo, fertilizantes y otros artículos primarios.

“CUANDO LLUEVE, DILUVIA”

Las economías de países emergentes y desarrollados se recuperaron rápidamente de la recesión mundial producida en 2020 por la irrupción del coronavirus, de la mano de políticas monetarias y fiscales expansivas que impulsaron la demanda de bienes y servicios. Este empuje extraordinario a la demanda coincidió con una oferta que se recuperó más lentamente, debido a la disrupción en las cadenas de suministro globales por los confinamientos sanitarios y de la gradual reincorporación de la fuerza laboral a medida que se relajaban las restricciones sanitarias. El resultado fue un alza en la inflación que comenzó a fines del año pasado y en 2022 alcanzó niveles que no habíamos visto en los últimos 30 años, ni en países emergentes como el nuestro, ni en las naciones desarrolladas poco acostumbradas a estas vicisitudes.

Como “cuando llueve, diluvia”, a esta situación ya compleja se sumó la guerra en Ucrania, que restringió la oferta global de alimentos y energía, ya que Rusia y Ucrania se cuentan entre los principales productores y exportadores de petróleo, gas, maíz, trigo, fertilizantes y otros artículos primarios. La menor oferta global de estos productos impuso una presión adicional a la inflación mundial, impactando en el precio de la gasolina, el transporte y los alimentos, bienes de consumo básico que afectan especialmente a los más pobres de la sociedad.

Fuente: FMI, octubre 2022.

En este escenario, los bancos centrales tanto de países emergentes como desarrollados recurrieron al alza de tasas de interés para intentar controlar la inflación. La Reserva Federal de Estados Unidos inició su política contractiva en marzo de 2022 y se espera que hasta fines de año haya incrementado su tasa de política monetaria con una velocidad y magnitud no vista en 40 años. Las alzas en las tasas de interés de política monetaria en Estados Unidos suelen estar asociadas a depreciaciones de las monedas de países emergentes y al encarecimiento en el acceso al crédito. Así, los bancos centrales de nuestra región, que comenzaron el ciclo de aumento de tasas y normalización de su política monetaria con anticipación, deben enfrentarse ahora a un desafío adicional: la apreciación del dólar a nivel global que incrementa las presiones inflacionarias en momentos en los que la actividad económica se está desacelerando.

Trabajos científicos señalan que los cambios en las tasas de interés internacionales son clave para explicar los ciclos económicos de economías emergentes. Las modificaciones en la tasa de interés de Estados Unidos explican hasta un 14% de las fluctuaciones cíclicas del producto interno bruto (PIB) en estas economías (Vicondoa, A.; 2019). En particular, el estudio mencionado demuestra que muchos de estos cambios en la tasa de interés de referencia, como ocurre actualmente, son anticipados por los mercados y sus efectos son inmediatos. Al analizar los principales canales de transmisión de estas fluctuaciones, el trabajo muestra que aproximadamente un 40% de la reacción del PIB es explicada por el fuerte incremento en la tasa de interés a la que se endeudan estas economías.

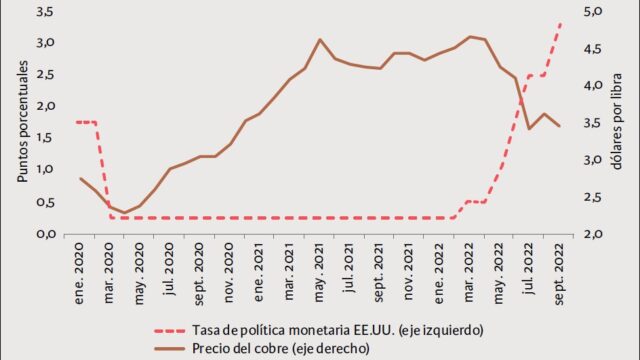

GRÁFICO Nº 1: TASA DE INTERÉS EN ESTADOS UNIDOS Y PRECIO DEL COBRE

En gráfico muestra cómo ha empeorado el contexto externo en 2022, con un alza de la tasa de interés en Estados Unidos y la caída en los precios de commodities como el cobre. Fuente: Banco Central de Chile.

DESACELERACIÓN DE LA ECONOMÍA CHINA

A este escenario global tan complicado se suma la fuerte desaceleración de la actividad económica en China, segunda economía mundial, cuyo crecimiento en los últimos 20 años fue un viento de cola para los países emergentes por su efecto en la demanda de alimentos, cobre y otros bienes primarios. El gobierno aplicó estrictas políticas sanitarias de Covid cero que pusieron más presión sobre las cadenas de suministro, en un mundo fuertemente globalizado. Shanghai, uno de los principales centros de suministro global, se paralizó completamente durante dos meses y otros confinamientos siguieron en grandes ciudades del país asiático. Estas medidas tuvieron un fuerte impacto en la actividad económica que ya venía golpeada por la crisis inmobiliaria desde mediados de 2021.

En diciembre del año pasado, el desarrollador inmobiliario más endeudado del mundo, Evergrande, incumplió por primera vez el pago de una deuda en moneda extranjera. Otros desarrolladores entraron en problemas de pagos, mientras que los deudores hipotecarios, acuciados por la difícil situación económica, dejan de cumplir con sus dividendos y se paraliza el sector inmobiliario que representa un quinto de la actividad económica en China.

Las últimas cifras presentadas en la actualización del informe de Perspectivas Económicas Globales del Fondo Monetario Internacional pronostican un crecimiento anual de solo 3,2% para China en 2022, lo que sería el segundo menor crecimiento en 40 años para el gigante asiático, solo por encima del año 2020 cuando irrumpió con fuerza el coronavirus. Esta desaceleración de la actividad económica impacta fuertemente en el dinamismo de la economía mundial y, en particular, en la evolución del valor de commodities como el cobre.

Efecto dominó. El alza de tasas de interés, la apreciación del dólar y la desaceleración de las economías más importantes del planeta reducen la demanda y los precios de los bienes primarios, que son los principales productos de exportación de las economías emergentes.

EL PRECIO DE COMMODITIES Y SU EFECTO EN LAS ECONOMÍAS EMERGENTES

El alza de tasas de interés, la apreciación del dólar y la desaceleración de las economías más importantes del planeta reducen la demanda y los precios de los bienes primarios, que son los principales productos de exportación de las economías emergentes. Numerosos trabajos científicos demuestran que fluctuaciones en los precios de los commodities son un factor clave para explicar la mayor volatilidad de la actividad económica en los países emergentes, fuente de frecuentes recesiones y profundas crisis.

Los cambios en los precios de los commodities explican, en promedio, cerca de la mitad de las fluctuaciones cíclicas del PIB en una muestra de economías latinoamericanas (Zeev, N. B.; Pappa, E. y Vicondoa, A.; 2017). Estos mismos autores enfatizan el rol del canal financiero en la amplificación de los efectos. En particular, un incremento en el precio de los commodities genera una fuerte caída de las tasas de interés a las cuales se puede endeudar un país, lo cual contribuye a explicar la expansión de la demanda en esa economía.

A su vez, las diferencias en las estructuras de producción y de comercio exterior entre países exacerban los efectos de los cambios en los precios de los bienes primarios, explicando entre 30% y 40% de las diferencias en volatilidad del PIB entre economías emergentes y desarrolladas (Kohn, D.; Leibovici, F. y Tretvoll, H.; 2021). Las economías emergentes, en promedio, producen y exportan más commodities pero consumen e importan más manufacturas, amplificando el impacto de cambios en los precios relativos de estos productos, mientras que las balanzas comerciales sectoriales tienden a estar equilibradas en economías desarrolladas, atenuando el impacto de estos shocks. El trabajo demuestra, mediante un modelo teórico y evidencia empírica, que la especialización de las economías emergentes en la producción y exportación de bienes primarios es clave para entender por qué dichas economías son más sensibles a los cambios en los precios de los commodities.

EL CONTEXTO INTERNACIONAL Y SU IMPACTO EN CHILE

Chile es, en términos económicos, una economía pequeña y abierta. Es decir, gran parte de su actividad económica depende de lo que ocurra en el resto del mundo a través de los precios internacionales de los productos que genera y consume, por un lado, y de las tasas de interés a las que la sociedad ahorra y se endeuda con el resto del planeta, por el otro.

El cobre representa aproximadamente la mitad de las exportaciones chilenas y un 10% de su actividad económica. Los vaivenes en su precio y en las condiciones financieras internacionales implican grandes desafíos para la economía chilena, en especial en momentos de normalización de las políticas fiscal y monetaria, sumadas a la incertidumbre política e institucional que está viviendo el país.

Así, aunque estamos alejados de las principales economías del mundo, la nuestra es altamente dependiente de lo que ocurre en el resto del planeta. Estos cambios en el contexto internacional ocurren en un escenario de alta incertidumbre internacional y doméstica, lo cual incrementa los desafíos para la economía chilena.

Desafíos crecientes

Aunque estamos alejados de las principales economías del mundo, la nuestra es altamente dependiente de lo que ocurre en el resto del planeta.

PARA LEER MÁS

- Kohn, D.; Leibovici, F. y Tretvoll, H. (2021); “Trade in commodities and business cycle volatility”. American Economic Journal: Macroeconomics 13.3: 173-208.

- Vicondoa, A. (2019); “Monetary news in the United States and business cycles in emerging economies”. Journal of International Economics, 117: 79-90.

- Zeev, N. B., Pappa, E.; y Vicondoa, A. (2017); “Emerging economies business cycles: The role of commodity terms of trade news”. Journal of International Economics, 108: 368-376.